Κ. Καλλωνιάτης*

Η ελληνική οικονομία βρίσκεται στο πιο κρίσιμο σταυροδρόμι της μεταπολεμικής ιστορίας της. Δεν έχει μόνον να αντιμετωπίσει μια ανεξέλεγκτη προσφυγική κρίση, μια οξεία πολιτική πόλωση και τις επείγουσες ανάγκες ρευστότητας που σκοντάφτουν στις σοβαρές δυσκολίες εφαρμογής της μνημονιακής συμφωνίας (βλ. δικαιολογημένη κοινωνική αντίδραση στη νέα λιτότητα, αλλά και αδιαλλαξία των πιστωτών στο ενδεχόμενο μιας χαλάρωσης χάριν της ανάπτυξης).

Εχει επίσης να αντιμετωπίσει μια κυοφορούμενη παγκόσμια οικονομική ύφεση, η οποία εφόσον κλιμακωθεί μπορεί να οδηγήσει σε χρηματοπιστωτικό κραχ πρωτόγνωρων διαστάσεων.

Το τελευταίο διάστημα τα μηνύματα είναι απογοητευτικά: οι σχεδιαζόμενες απολύσεις των μεγάλων πολυεθνικών αυξάνονται διεθνώς με ταχύ ρυθμό που θυμίζει την τελευταία ύφεση, οι μεγάλες επιχειρήσεις λιανικού εμπορίου κλείνουν σε εκατοντάδες τοποθεσίες, τα εταιρικά περιθώρια κέρδους βυθίζονται, το παγκόσμιο εμπόριο επιβραδύνεται δραματικά, και αρκετές μεγάλες ευρωπαϊκές τράπεζες βρίσκονται σε ελεύθερη πτώση. Ενδεικτικά αναφέρουμε:

Το τελευταίο διάστημα τα μηνύματα είναι απογοητευτικά: οι σχεδιαζόμενες απολύσεις των μεγάλων πολυεθνικών αυξάνονται διεθνώς με ταχύ ρυθμό που θυμίζει την τελευταία ύφεση, οι μεγάλες επιχειρήσεις λιανικού εμπορίου κλείνουν σε εκατοντάδες τοποθεσίες, τα εταιρικά περιθώρια κέρδους βυθίζονται, το παγκόσμιο εμπόριο επιβραδύνεται δραματικά, και αρκετές μεγάλες ευρωπαϊκές τράπεζες βρίσκονται σε ελεύθερη πτώση. Ενδεικτικά αναφέρουμε:

- 1. Πέντε μεγάλες ευρωπαϊκές τράπεζες που θεωρούνται ότι βρίσκονται σε πολύ σοβαρό κίνδυνο (Deutsche Bank, Credit Suisse, Santander, Barclays και RBS), με πρώτη την Deutsche Bank που είναι η μεγαλύτερη τράπεζα στη Γερμανία, και έχει μεγαλύτερη έκθεση σε παράγωγα (55 τρισ. ευρώ) από οποιαδήποτε άλλη τράπεζα στον κόσμο. Πρόσφατα η Deutsche Bank ανακοίνωσε ζημιές 6,8 δισ. ευρώ και υπάρχουν έντονοι φόβοι μήπως γίνει για την Ε.Ε. ό,τι ήταν η Lehman Brothers για τις ΗΠΑ. Είναι χαρακτηριστικό πως ο δείκτης μετοχών των τραπεζών πέφτει στην Ε.Ε. ταχύτερα από τον γενικό δείκτη: μεταξύ 24 Αυγούστου 2015 και 8 Φεβρουαρίου 2016 ο δείκτης EuroStoxx 600 Banks έχασε 36%, ενώ την ίδια περίοδο ο δείκτης EuroStoxx 50 έχασε 21%.

- 2. Ο δείκτης ναύλων ξηρού φορτίου Baltic Dry, ο οποίος καθρεφτίζει την εξέλιξη του διεθνούς εμπορίου, κατέγραψε νέο χαμηλό ρεκόρ όλων των εποχών στις 290 μονάδες, σημειώνοντας κάθετη πτώση κατά 88% στη διάρκεια των 25 τελευταίων μηνών.

- 3. Στις ΗΠΑ, οι εργοστασιακές παραγγελίες πέφτουν εδώ και 14 μήνες στη σειρά.

- 4. Τα εταιρικά περιθώρια κέρδους κορυφώθηκαν στη διάρκεια του γ΄ τριμήνου 2014 κι έκτοτε μειώνονται σταθερά, ενώ μια σειρά από εταιρικές τριμηνιαίες εκθέσεις που βλέπουν το φως της δημοσιότητας είναι εξαιρετικά απογοητευτικές.

- 5. Η αγορά των ομολόγων Junk συνεχίζει να κατρακυλάει στη Wall Street.

- 6. Το μεγαλύτερο ορυχείο άνθρακα στη ΒΑ Κίνα απέλυσε μέσα σε μια νύχτα 100.000 εργάτες, δηλαδή το 40% του προσωπικού του, ενώ εκτιμάται πως ο αριθμός των απολύσεων στον κλάδο θα ανέλθει στις 400.000. Ο αριθμός των περικοπών θέσεων εργασίας στις ΗΠΑ έχει εκτοξευθεί στο 218% κατά τον μήνα Ιανουάριο, σύμφωνα με την Challenger, Gray & Christmas, την ίδια ώρα που η Ε.Ε. ακολουθεί κατά πόδας. Αναλυτικότερα, η Credit Suisse ανακοίνωσε ότι θα καταργήσει 4.000 θέσεις εργασίας, η Royal Dutch Shell 10.000 θέσεις εργασίας, η Caterpillar ανακοίνωσε ότι θα κλείσει πέντε εργοστάσια και θ’ απολύσει 670 εργαζόμενους, η Yahoo είπε ότι πρόκειται να απολύσει το 15% του συνολικού εργατικού δυναμικού της, η Johnson & Johnson θα περικόψει το προσωπικό της κατά 3.000 θέσεις εργασίας, ενώ η Sprint μόλις απέλυσε το 8% του εργατικού δυναμικού της και η GoPro είναι έτοιμη να κάνει το ίδιο για το 7% των εργαζομένων της. Τέλος, η Deutsche Bank ανακοίνωσε απολύσεις 35.000 εργαζομένων και έξοδό της από 10 χώρες.

- 7. Σε όλη την Αμερική, τα καταστήματα λιανικής πώλησης κλείνουν με καταιγιστικό ρυθμό. Δείτε ενδεικτικά: η Wal-Mart κλείνει 269 καταστήματα (συμπεριλαμβανομένων 154 στο εσωτερικό των ΗΠΑ), η Κ-Mart κλείνει πάνω από δύο δωδεκάδες καταστήματα τους επόμενους μήνες, η J.C. Penney κλείνει 47καταστήματα, μετά το κλείσιμο συνολικά 40 καταστημάτων το 2015, η Macy έχει αποφασίσει ότι χρειάζεται να κλείσει 36 καταστήματα και να απολύσει περίπου 2.500 εργαζόμενους, ενώ η Gap βρίσκεται στη διαδικασία κλεισίματος 175 καταστημάτων στη Βόρεια Αμερική.

- 8. Σύμφωνα με τους «New York Times», η κινεζική οικονομία αντιμετωπίζει ένα βουνό από τα επισφαλή δάνεια που εκτιμάται πως υπερβαίνει τα 5 τρισ. δολ., όταν το σύνολο του τραπεζικού της συστήματος έχει φουσκώσει στα 35 τρισ., με το κινεζικό ΑΕΠ να αποτιμάται στα 10 τρισ. Στο μεταξύ, οι κινεζικές εξαγωγές μειώνονται ραγδαία (-6,6% τον Ιανουάριο) ενώ οι εισαγωγές της κυριολεκτικά βυθίζονται (-14,4% τον Ιανουάριο κι όχι μόνον). Αυτό συμβαίνει στη σκιά ενός συνολικού χρέους (δημόσιου, ιδιωτικού και τραπεζικού), που στην επταετία 2007-2014 τετραπλασιάστηκε κι από 7 τρισ. δολ. έφθασε τα 28 τρισ. ή 282% του ΑΕΠ!

- 9. Η Ιαπωνία έχει θέσει σε εφαρμογή ένα πρόγραμμα αρνητικού επιτοκίου σε μια απελπισμένη προσπάθεια να ωθήσει τις τράπεζες να δίνουν περισσότερα δάνεια. Στην πολιτική των αρνητικών επιτοκίων κατέφυγε η κυβέρνηση της χώρας, αφού διαπίστωσε πως η πολιτική της ποσοτικής χαλάρωσης και υποτίμησης του γεν κατά 33% την τελευταία τριετία δεν κατάφερε να βγάλει την οικονομία της από τη στασιμότητα (-0,4% το ΑΕΠ της το δ΄ τρίμηνο 2015 σε ετήσια βάση).

- 10. Η παγκόσμια οικονομία χρειάζεται απεγνωσμένα η τιμή του πετρελαίου να αντιστραφεί, αλλά η Morgan Stanley λέει ότι δεν θα δούμε 80 δολ. το πετρέλαιο και πάλι μέχρι το 2018. Στο ενδιάμεσο μπορεί να πέσει στα 20 δολ., δηλαδή κάτω από το κόστος παραγωγής του.

- 11. Οι τιμές των εμπορευμάτων έχουν πέσει κατά 40% και πολλοί πιστεύουν πως η εξέλιξη αυτή οδηγεί στον αποπληθωρισμό και την παγίδα του χρέους.

- 12. Καθώς το διεθνές εμπόριο συρρικνώνεται και η παγκόσμια οικονομία επιβραδύνει υποχρεώνοντας τους διεθνείς οργανισμούς να αναθεωρούν πτωτικά τις προβλέψεις τους για τους ρυθμούς ανάπτυξης, ο ανταγωνισμός των μεγάλων οικονομιών οξύνεται με διαδοχικές ανταγωνιστικές νομισματικές υποτιμήσεις που δεν οδηγούν στην ανάπτυξη αλλά στην αναδίπλωση των εμπορικών σχέσεων. Χαρακτηριστικά οι ΗΠΑ επέβαλαν πρόσφατα 256% δασμούς στις εισαγωγές χάλυβα από την Κίνα στην πρώτη ένδειξη μικρής υποτίμησης του γιουάν κι ενώ πολλοί αναμένουν περαιτέρω 30%-40% υποτίμησή του.

Το βασικό, ωστόσο, πρόβλημα είναι ότι η παγκόσμια οικονομία διολισθαίνει σήμερα σε μια νέα κρίση με μεγαλύτερα βάρη και χωρίς τις άμυνες και τα φρένα που διέθετε στην κρίση του 2008. Συγκεκριμένα, οι μεν αμυντικές οικονομικές πολιτικές στέρεψαν (φρένα), τα δε βάρη αυξήθηκαν (χρέη) από το 2008 ώς σήμερα.

Ειδικότερα, ευρωζώνη, Ιαπωνία, Ελβετία, Δανία και Σουηδία έχουν ήδη υιοθετήσει μια νομισματική πολιτική αρνητικών επιτοκίων σε μια απεγνωσμένη προσπάθεια να δώσουν νέα αναπτυξιακή ώθηση στις οικονομίες τους, επειδή ακριβώς οι προηγούμενες πολιτικές των μηδενικών επιτοκίων και της ποσοτικής χαλάρωσης (εκτύπωση χρήματος) που ακολούθησαν οι κεντρικές τους τράπεζες απέφεραν ελάχιστα αποτελέσματα, καθώς τα χρήματα κάλυψαν κεφαλαιακά κενά των τραπεζών ή πήγαν στη χρηματιστηριακή κερδοσκοπία αντί για την πραγματική οικονομία, όπου οι αποδόσεις (ποσοστά κέρδους) παραμένουν σε χαμηλά επίπεδα, με συνέπεια να μη γίνονται ιδιωτικές επενδύσεις.

Παράλληλα, τα περιθώρια άσκησης επεκτατικής δημοσιονομικής πολιτικής εξαντλήθηκαν καθώς οι χαμηλοί ρυθμοί ανάπτυξης περιορίζουν τα κρατικά έσοδα, ενώ οι αυξημένες δανειακές υποχρεώσεις επιβαρύνουν τις δημόσιες δαπάνες.

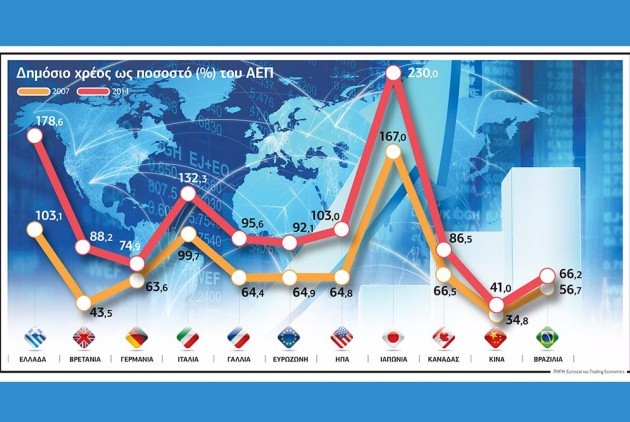

Ως σαφής επιβεβαίωση των παραπάνω, ο λόγος των κρατικών χρεών προς το ΑΕΠ αυξήθηκε παντού διεθνώς (βλέπε πίνακα).

Ωστόσο, στις αναδυόμενες οικονομίες η αύξηση του κρατικού χρέους ήταν περιορισμένη, ενώ τα επίπεδά του παρέμειναν χαμηλά, κάτι που είχε συντελέσει το 2008 στο να αποτελέσουν οι αναπτυσσόμενες οικονομίες μοχλό ανάπτυξης για την παγκόσμια οικονομία, αντισταθμίζοντας την κρίση στην αναπτυγμένη Δύση.

Στην επταετία που μεσολάβησε, εντούτοις, η ανάπτυξη των αναδυόμενων οικονομιών βασίστηκε στην προσέλκυση δανειακών κεφαλαίων από τη Δύση (λόγω φθηνού χρήματος), με συνέπεια την υπερχρέωση των επιχειρήσεών τους: έτσι, το μη χρηματοπιστωτικό χρέος των επιχειρήσεων στις αναδυόμενες οικονομίες γνώρισε δραματική αύξηση από 60% του ΑΕΠ το 2008 σε 90% το 2015!

Το γεγονός αυτό, σε συνδυασμό με την κατάρρευση των τιμών των εμπορευμάτων –των οποίων οι οικονομίες αυτές είναι οι βασικοί εξαγωγείς– και την επιβράδυνση της ανάπτυξης στην Κίνα (τους τελευταίους 15 μήνες οι εισαγωγές της σταθερά υποχωρούν) και τη Δύση, έχει οδηγήσει σε δυσκολίες αποπληρωμής των δανείων, με συνέπεια τα κεφάλαια να εγκαταλείπουν μαζικά τις χώρες αυτές και τα νομίσματά τους να υποτιμώνται έναντι του δολαρίου και του ευρώ.

Οχι τυχαία, σε τελευταία του έκθεση το ΔΝΤ εκτιμά πως ο μεγαλύτερος κίνδυνος για την παγκόσμια οικονομία είναι οι κλυδωνιζόμενες αναδυόμενες οικονομίες, όπου οι ιδιωτικές επιχειρήσεις έχουν επωμιστεί χρέη άνω των 3 τρισ. δολ. και οι ρυθμοί ανάπτυξης υποχωρούν για 5ο συνεχόμενο έτος. Ομως και στις αναπτυγμένες οικονομίες διογκώθηκαν τα εταιρικά χρέη με πρώτες τις ΗΠΑ όπου μέσα στην επταετία αυξήθηκαν κατά 1 τρις δολ (14% περισσότερα απ’ ό,τι πριν από το 2008).

Συμπερασματικά, με την αύξηση των κρατικών και ιδιωτικών χρεών το συνολικό παγκόσμιο απόθεμα χρεών από 142 τρισ. δολ. το 2007, ανήλθε στα 200 τρισ. δολ. σήμερα (βλ. έκθεση McKinsey, Φεβρ. 2015) και ως ποσοστό του παγκόσμιου ΑΕΠ πέρασε από το 269% στο 286% το 2014.

Με άλλα λόγια, ενώ οι πολιτικές λιτότητας κυριάρχησαν διεθνώς, καμία απομόχλευση (μείωση δανεισμού) δεν έλαβε χώρα και η νέα χρηματοπιστωτική κρίση βρίσκει την παγκόσμια οικονομία σε δραματικά χειρότερη κατάσταση, με τα περιθώρια κέρδους να μειώνονται, τη φούσκα των αγορών να σκάει και τις οικονομικές πολιτικές να μην προσφέρουν κανένα αποτελεσματικό αλεξίπτωτο στην πτώση τους.

Αυτό πρακτικά σημαίνει πως την απομόχλευση που δεν αποτόλμησαν τράπεζες και κυβερνήσεις ώς σήμερα θα την επιβάλει η νέα κρίση με εξαιρετικά βίαιο τρόπο (κραχ και πιθανότατα πόλεμος) τους μήνες που έρχονται.

Στο πλαίσιο αυτό, γίνεται κατανοητή η πρεμούρα της κυβέρνησης ΣΥΡΙΖΑ να κλείσει με την αξιολόγηση και να προχωρήσει γρήγορα στην άντληση ρευστότητας (εκκρεμεί από τον Νοέμβριο η δόση των 5,7 δισ., ενώ αναμένεται φθηνή χρηματοδότηση ελληνικών τραπεζών από την ΕΚΤ) και στην ελάφρυνση του χρέους.

Πρέπει, όμως, να γνωρίζει πως με το τρίτο Μνημόνιο δεν υπάρχει σωτηρία και πως, αν δεν εντάξει στο περίφημο παράλληλο πρόγραμμα ένα μαζικό σχέδιο δημιουργίας νέων θέσεων απασχόλησης, η κατάσταση θα τεθεί σύντομα εκτός ελέγχου με το νέο τσουνάμι της κρίσης (βλ. εκρηκτικό κοκτέιλ ύφεσης και προσφυγικού).

Από την άλλη, πολλοί στην Αριστερά που βλέπουν την κρίση σαν απλή κρίση του ευρώ και σαν επικύρωση των προτάσεων για επιστροφή σε ένα υποτιμημένο εθνικό νόμισμα, καλά θα κάνουν να διδαχθούν τόσο από την ιστορία του Μεσοπολέμου όσο κι από τη σύγχρονη γενικευμένη αποτυχία των κεϊνσιανών πολιτικών νομισματικής επέκτασης και υποτίμησης ανά τον κόσμο. Αυτό που ζούμε δεν είναι μια νομισματική αλλά μια γενικευμένη καπιταλιστική κρίση.

*οικονομολόγος

ΔΙΑΒΑΣΤΕ ΕΠΙΣΗΣ: